-

Guerre en Ukraine : les Banques Centrales en guerre contre l’inflation ? Vraiment ???

Guerre en Ukraine : les Banques Centrales en guerre contre l’inflation ? Vraiment ???

lundi 28 mars 2022 (Date de rédaction antérieure : 29 mars 2022).

*************************Au cours d’un nouvel échange avec le camarade Viriato, une réponse proposée au récent article de Michael Roberts qui tend à amoindrir le rôle des Banques Centrale dans la crise actuelle.

L’article original de Michael Roberts sur le site de l’auteur :

https://thenextrecession.wordpress.com/2022/03/26/the-war-on-inflation/

La traduction que nous en propose le camarade Viriato :

Pour Michael Roberts les « anticipations » de l’inflation faites par les grandes Banques Centrales, et principalement par la FED, seraient nécessairement fausses du fait que cette inflation est due au « choc de l’offre », c’est-à-dire des diverses pénuries engendrées successivement par la crise dite du covid puis par la guerre en Ukraine.

Cet article de Roberts est fort juste sur un point : il faut effectivement distinguer la situation actuelle de « choc de l’offre » d’une inflation classique type « Trente Glorieuses », basée sur une bonne rentabilité du capital, et encore en croissance, jusqu’au milieu des années 70.

En réalité, c’est dès le premier « choc pétrolier » de 1973 que l’industrie réellement productive a commencé à migrer vers les pays du Sud-Est Asiatique. Mais la rentabilité globale du capital a continué de croître quelque temps, avec, notamment, l’essor de l’industrie chinoise d’exportation.

Ce que Roberts ne distingue pas suffisamment, et surtout pour un supposé « marxiste », c’est la différence entre les causes conjoncturelles et les causes fondamentales, liées à l’évolution technologique de l’outil productif industriel. C’est l’expansion du prolétariat industriel qui permet l’expansion du capital, et inversement, avec l’automatisation er la robotisation.

Cette évolution est elle-même différenciée selon le niveau de développement des pays, mais elle suit nécessairement la même courbe pour chaque bassin de développement industriel et déplacer l’essentiel des investissements productifs ne fait que déplacer le problème sans le résoudre, et si cela semble retarder, à court et moyen terme, l’échéance de la chute de rentabilité du capital, cela la hâte, en fait, globalement, en accélérant le processus dans les pays où l’investissement se porte massivement.

Ce processus n’est donc pas strictement lié aux crises conjoncturelles, même s’il y a évidemment une forte interaction entre les deux, conjoncture et accélération du processus.

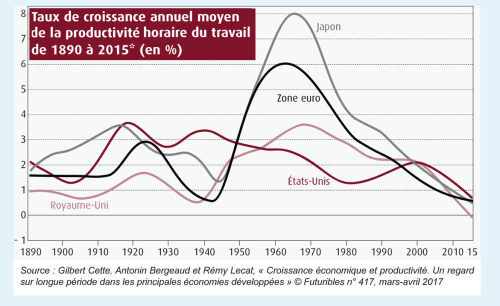

Si le pic de productivité a été atteint en Europe et au japon au tournant des années 70, la chute est globale et constante, depuis, sans rebonds significatifs. Le « choc pétrolier » n’en est aucunement la cause, mais simplement le « révélateur », en termes de symptômes.

Cliquer sur l’image ou ci-dessous pour l’agrandir

http://ekladata.com/J5M0iLBdDX-yZXPxH6D8VoObxak/PRODUCTIVITE-1890-2015.png

La Chine à amorcé, à ce moment, sa courbe ascendante accélérée, due à deux facteurs concomitants :

__ Le principal étant son arriération complète.

__ Le « moteur » étant sa transformation en industrie d’exportation « sponsorisée » par les capitaux étrangers, principalement US. A présent la Chine a passé également son pic de rentabilité, même si elle peut « surfer » encore assez longtemps sur le sommet de sa propre vague, effectivement aidée en cela par la « conjoncture » internationale.

Il faut donc absolument distinguer la problématique du choc de l’offre de la problématique de la rentabilité intrinsèque de l’outil industriel, zone par zone !

Sans omettre d’analyser les interactions, évidemment, mais c’est ce qui manque gravement à l’analyse de Michael Roberts, une de ses « meilleures », tout état relatif, néanmoins.

Cette distinction entre le « conjoncturel » et le « fondamental » est donc aussi à faire dans l’analyse des politiques monétaires des Banques Centrales.

Tout ce qui ressort actuellement de la « maîtrise » ou non de l’inflation, cela reste du conjoncturel, contrairement à ce qu’en pense Roberts. Du reste, les marchés financiers ont en quelque sorte déjà « absorbé » le choc de la guerre en Ukraine.

Cette guerre ne fait, sur le plan économique mondial, que retarder le retour aux fondamentaux déflationnistes de l’industrie moderne. Elle est donc, à court terme, tout à fait intégrable à la stratégie des Banques Centrales, qui ont créé l’emplâtre inflationniste du Covid pour laisser le capital financier continuer à marcher sur cette jambe de bois le temps d’avancer leurs réformes de structure en profondeur du système de domination de classe. Un sujet qui échappe totalement à l’« analyse » de Roberts.

Ce qui « gêne » davantage les Banques Centrales, au contraire, en cas de victoire de la Russie, c’est l’élargissement, au cœur même de la planète, en termes de centres géo-économiques, d’une zone de développement économique non-banco-centralisée, fondée sur un ensemble d’échanges et de partenariats entre bourgeoisies nationales, type Russie, Iran, etc…

L’ensemble éventuellement formé par les trois pays groupés au cœur de l’Europe, Russie, Bélarus, Ukraine, avec leurs ressources et capacités respectives, c’est potentiellement un renversement complet du rapport de forces à l’échelle mondiale, avec ce troisième pôle susceptible de générer une dynamique endogène échappant à l’emprise des cinq grandes Banques Centrales (FED, BCE, PBoC, BoE, BoJ) et même, dans une large mesure, à l’emprise du capital financier spéculatif, dans la mesure où les industries de ces pays restent sous un relatif contrôle national étatique.

C’est pourquoi, faute de la renaissance d’un mouvement ouvrier en Occident, et pour cause, il est nécessaire de soutenir cet ensemble en voie de formation, sans évidemment cultiver la moindre illusion sur sa nature « prolétarienne ». Du moins arrivera-t-il, pour quelques décennies encore, à ralentir le processus de décroissance du prolétariat industriel et permettre au mouvement social de retrouver à la fois le souffle de la réflexion, et, tant qu’à faire, celui de l’action !

Voilà, en très résumé, le point de la situation actuelle, tel qu’on peut la comprendre, en fonction des critères choisis, et relativement bien vus, sinon, par Roberts.

Pour rentrer un peu dans les détails « techniques », il faut comprendre que la situation du rouble est très différente de celle du yuan, sur le marché monétaire mondial.

Le rouble est une monnaie apparemment très faible, en relation avec le faible poids de l’économie russe à l’échelle mondiale (PIB équivalent à celui de l’Italie), mais qui circule néanmoins à sa vraie valeur de marché, contrairement au yuan chinois, qui a nécessairement un cours forcé banco-centralisé (le fameux « cours pivot » !), du fait du volume des échanges avec les USA et de l’interdépendance qui subsiste entre les capitaux des deux pays.

Même si la Chine achète du pétrole en yuan à l’Arabie Saoudite, par exemple, cela ne réduit en rien sa dépendance à l’égard de ses exportations en produits industriels vers l’Occident « dollarisé ». C’est, à la rigueur, un gain d’indépendance, très relatif, pour l’Arabie Saoudite, mais encore faut-il que celle-ci trouve un usage avantageux de cette réserve en yuans.

De sorte que la « dédollarisation » par ce genre de transaction est encore dérisoire, à l’heure actuelle.

A noter que le projet des « routes de la soie », dans la mesure où il repose sur des crédits chinois à long terme, ne débouche pas nécessairement rapidement sur une autonomie du commerce extérieur chinois par rapport au monde « dollarisé », ce qui serait nécessaire pour faire du yuan une véritable monnaie de réserve concurrente du dollar.

La réalisation du projet n’est possible que tant que la Chine peut le financer avec les excédents de son commerce extérieur avec les pays « dollarisés » de l’Occident. Sa rentabilité à long terme n’est donc pas du tout évidente et cela mène davantage la Chine vers plus de banco-centralisme que vers une expansion impérialiste rentable telle qu’elle l’avait amorcé depuis le début du XXIe siècle.

L’économie russe, par contraste, repose en grande partie sur l’exportation de matières premières, mais s’est reconstituée, pour le reste, de manière relativement endogène, par nécessité, du fait des sanctions internationales. De sorte que si la vente de ses matières premières se fait désormais en grande partie en roubles, le gain est direct, tant pour la monnaie que pour l’économie et constitue une réelle « dédollarisation » directement évaluée sur le marché monétaire, et tend, si la Russie l’emporte, à faire du rouble une réelle nouvelle monnaie de réserve internationale, contrairement au yuan, qui restera encore longtemps dépendant de son « cours pivot », c’est-à-dire de sa parité de fait avec le dollar !

Avec l’initiative de Poutine, ce qui faisait hier la faiblesse de la Russie fait aujourd’hui sa force. A condition que l’opération militaire en Ukraine soit un succès au final en termes de réaménagements géopolitiques et géo-économiques au centre de l’Europe. De plus avec une monnaie évaluée au réel sur le marché monétaire mondial, et en synergie avec les économies et les monnaies des pays partenaires directs, tous peu ou prou dans la même situation, (…sauf la Chine !), c’est tout l’ensemble russo-centré qui pourra se passer de l’artifice monétaire banco-centraliste.

C’est donc bien, outre l’enjeu géopolitique immédiat de désencerclement géostratégique de la Russie, l’enjeu planétaire « progressiste », tout étant relatif, et en fait, surtout anti-banco-centraliste, de cette guerre. Un enjeu que la gauche actuelle, même pseudo « marxiste » et « marxiste-léniniste », engoncée dans ses visions rétrogrades du monde, est tout à fait incapable de comprendre !

Luniterre

**********

En lien complémentaire utile, cet article de l’ENS - LYON concernant les "routes de la soie", et qui y resitue les relations sino-russes :

Cliquer sur l’image ou ici pour l’agrandir

***************************

Télécharger « The war on inflation - Michael Roberts.pdf »

http://ekladata.com/y5cWJ55E8uqM_2A_CjAfdULvZPY/The-war-on-inflation-Michael-Roberts.pdf

Télécharger « VLR.28.03.2022.LUNITERRE.les Banques Centrales en guerre contre l’inflation.pdf »

Publication originale sur VLR:

https://mai68.org/spip2/spip.php?article11209

**********************************************************

« FACT CHECKING : Kiev - "Centre Commercial" Retroville story en sept épisodesLE VOTE OUVRIER EN 2022... (...N’est plus ce qu’il était !) : causes et conséquences »

-

Commentaires