-

Economie mondiale: de quel nouveau pouvoir l'inflation est-elle le nom?

Nouvelle édition, avec une MAJ importante à propos de:

"Un système de domination de classe qui répond donc aux critères de gestion économique du banco-centralisme, et non plus à ceux du capitalisme"

(+ nouvelle MAJ, addenda à ce même § à 20:40)

Jusqu’en 2007-2008 la société de « consommation » occidentale vivait à crédit et ne le voyait pas… Ou plutôt, ne voulait pas le voir, tant que les intérêts des crédits gonflaient les portefeuilles des spéculateurs financiers de tous poils, y compris « institutionnels »…

La crise dite des « subprimes », la faillite de Lehman Brothers et le krach historique qui s’en est suivi ont ramené très provisoirement le monde à la réalité : le « capitalisme » moderne ne survivait plus que grâce à une masse de dettes exponentielle et irremboursable…

En 1929, à la veille de l’autre « krach historique », la dette apparemment « irremboursable » reposait sur une spéculation non moins effrénée, mais qui avait au départ quelque « justification » dans un contexte de développement euphorique de la productivité capitaliste. Après une décennie de purges par la faillite et la guerre et un peu plus de 80 millions de morts le monde émergeant de la seconde guerre mondiale reprenait son essor vers les sommets de la productivité et du consumérisme…

Vivre à crédit redevenait pour quelques décennies une option « rentable » sinon nécessairement et surtout, durablement « avisée »…

Mais dans l’économie humaine comme dans le reste de la nature, il n’y a pas de phénomène qui soit intangible et immuable, qui ne connaisse son apogée et son déclin, pour finalement laisser la place à un autre, plus adapté à l’évolution elle-même des conditions générales de l’environnement, y compris économique, lui-même essentiellement fonction de l’évolution technologique des forces productives.

De sorte que parler de crises cycliques « du capital » sans parler de l’évolution technologique des forces productives et de son influence sur les rapports sociaux et économiques ne fait pas réellement sens, et surtout, ne permet pas de replacer l’analyse d’une crise particulière dans son contexte en termes d’évolution globale de la société humaine.

Ce n’est pas parce que nous vivons apparemment dans une ère économique industrielle dominée par le capital et le « capitalisme » depuis deux siècles que ce phénomène est immuable et intangible. Ce n’est pas parce que les rodomontades idéologiques enflammées de quelques pseudo-« marxistes » concernant une apocalypse systémique d’où aurait du « historiquement » surgir une « révolution socialiste » n’ont pas connu plus que l’ombre d’un début, que société industrielle actuellement encore en développement et « capitalisme » sont nécessairement synonymes.

En plein milieu du « moyen-âge », mais qu’en son temps, personne, évidemment, n’avait eu la « prescience » de baptiser comme tel, avant que quelqu’un prenne réellement conscience que de la condition de l’esclave dans les grands domaines agricoles de la fin de l’Empire Romain à la condition du serf dans le domaine féodal il s’était passé un changement tel que l’on pouvait, sans dommage majeur pour l’économie, pondre en France un édit royal sur l’interdiction de l’esclavage, il s’était déjà passé plus de sept siècles…

Il n’est donc finalement pas réellement étonnant, aujourd’hui, qu’entre les « analystes économiques » systémiques constamment le nez dans le guidon de la spéculation financière et les pseudos-« analystes marxistes », le nez dans le guidon de leurs querelles de chapelles idéologiques, personne ne s’aperçoive d’un réel changement d’époque historique en termes de rapports sociaux et économiques, qu’ils ont pourtant sous leurs yeux… !

Quand et comment prendre conscience d’un changement d’époque historique ? Evidemment lorsque se produit une révolution, et d’autant plus selon la violence des événements, il y a là le « marqueur » d’un changement d’époque historique, et donc un « avant » et un « après » perçus immédiatement comme les deux versants du temps ancien et du nouveau. Pourtant, l’événement n’est généralement que la finalisation et la concrétisation de changements déjà prégnants dans l’ancien monde, et qui ont fait leur chemin parfois de façon suffisamment déjà visible et perceptible, et non pas « souterraine » jusqu’au jour du surgissement.

Mais d’autres changements d’époque se font donc de manière à ce point « discrets » que des siècles après les historiens les plus compétents peinent encore à fixer une sorte de « date pivot » permettant de fixer le moment où les deux mondes ont pour l’essentiel cessé d’avoir des caractéristiques « partagées » entre les deux époques, et donc où l’ancien monde cède totalement la place au nouveau. Il en va ainsi de la « Révolution féodale » qui ne s’est mesurée que par la relative hégémonie des rapports sociaux féodaux pendant quelques siècles, mais une hégémonie qui avait déjà mis plusieurs siècles à s’établir.

A l’ère dite « industrielle », un siècle et demi d’agit-prop « marxiste » et/ou marxisante ont réussi à imprégner l’idée que le capitalisme ne pouvait « historiquement » se terminer que par une « révolution socialiste » dans laquelle la classe ouvrière industrielle productive devrait jouer le rôle essentiel en termes de force politique principale.

Or, avec la modernisation des forces productives et la « tertiarisation » du corps social, la classe ouvrière est devenue minoritaire et la classe ouvrière industrielle directement « productive » au sens réellement marxiste du terme, carrément ultra-minoritaire…

Est-ce à dire, tout comme certains n’ont pas hésité, après la chute de l’URSS, à parler de la « fin de l’histoire », que le capitalisme a finalement gagné son ticket pour l’éternité ?

Telle est la « quadrature du cercle » pour le pseudo-« marxiste » resté dans l’éternelle attente de l’« apocalypse révolutionnaire » comme d’une manière générale pour l’« anticapitaliste » plus ou moins gauchisant : paradoxalement, pour que leur idéologie en réalité plutôt « messianique » puisse survivre, sinon prospérer, il faut que l’objet de leur fixation lui-même survive, de sorte qu’ils sont les premiers pourvoyeurs de l’illusion selon laquelle le capitalisme serait lui-même, sauf révolution, intangible et plus ou moins immuable, même si « éternellement » affublé d’une affection « cyclique » sous forme de « crises » récurrentes devant se renouveler jusqu’à l’apocalypse « finale », mais, en fin de comptes et de pseudo-« analyses », sans cesse repoussée dans un avenir chimérique.

Tout au long de la deuxième moitié du XXème siècle, alors que la « tertiarisation » gagnait constamment du terrain « social » la gauche pouvait encore néanmoins cultiver le souvenir mythifié des grands épisodes révolutionnaires des luttes ouvrières passées comme « ébauches » qu’il aurait suffi de parachever. Au XXIème siècle les rares épisodes emblématiques ayant acquis une ébauche d’aura mythique sont pourtant nettement plutôt des luttes d’arrière-garde que d’avant-garde, dans le but de « sauver » quelques spécimens d’industries obsolètes et finalement, dans la plupart des cas, ce sont donc évidemment des combats perdus.

Mais tout comme c’est dans les récits d’une féodalité déjà obsolète que Don Quichotte puisait l’inspiration de ses combats contre les moulins à vent, en les assimilant en imagination aux forces maléfiques de ses lectures magnifiant les mythes du passé, c’est en radotant ses poncifs du siècle passé que la gauche, marxisante ou non, est devenue, en dépit de ses efforts pathétiques pour sauver les apparences, une force politique réactionnaire au point de perdre inexorablement sa crédibilité.

Analyser le présent à travers les chimères du passé, c’est ce que font les pseudo-« marxistes » de notre époque, et en s’éloignant encore d’autant plus du réel que les prémisses sociales en ont déjà quasiment disparu.

Ce qui est d’autant plus ridicule que pour Marx lui-même les prémisses de l’un ne vont pas sans celles de l’autre, et de manière réciproque : les prémisses du capitalisme industriel et les prémisses de la classe ouvrière productive. Elargissement du capital et élargissement de la classe ouvrière productive sont absolument synonymes, de même que leur rétractation et leur disparition, qu’elle soit « révolutionnaire » ou non. Le stade « final » de l’automatisation de l’industrie, en finalisant la disparition de la classe ouvrière productive, finalise aussi celle du capitalisme industriel, précisément au sens que Marx donne au mot « capital ».

De sorte que l’industrie automatisée, « robotisée », selon la terminologie « moderne », qui n’en continue pas moins son chemin sous la forme spécifique du « capital fixe » n’appartient historiquement déjà plus au capitalisme, précisément au sens marxiste du terme. Les lois économiques de l’élargissement du capital décrites par Marx dans son célèbre ouvrage ne s’appliquant nécessairement déjà plus, pour l’essentiel, à ce type d’industrie.

Pour l’essentiel, c'est-à-dire en tenant compte du fait que l’automatisation n’est pas encore totale, et qu’il y a donc encore provisoirement coexistence de deux types de rapports de production, dans l’industrie actuelle, et souvent au sein d’une même industrie, d’une même usine, et même sur une seule et même ligne de production, en fonction de ses parties plus ou moins automatisées ou non.

La limite entre deux types de rapports de production, et donc entre deux types de société, c’est finalement dans ce cas comme dans d’autres situations historiques, une question de rapports de proportions, de rapports de forces, ici « productives », en un sens, même s’il n’y a pas d’affrontement au sens strict du terme.

Dans une « phase de transition » il y a même complémentarité, du point de vue de l’intérêt des classes dominantes. Si les seigneurs féodaux ont eu à mater quelques jacqueries de serfs et les monarques antiques quelques révoltes d’esclaves, on n’a jamais vu les premiers seigneurs féodaux et les derniers marchands d’esclaves se faire des guerres entre eux pour déterminer auxquels appartenait l’avenir de la société humaine…

La « révolution féodale » s’est donc opérée dans le silence absolu des consciences.

Pour l’instant, à quelques rares tentatives de « décryptage » près, il en va de même pour celle que nous avons pourtant sous nos yeux, et qui plus est, avec à notre disposition infiniment plus d’« outils » d’analyse que n’en disposaient les esprits les plus érudits de ces temps obscurs.

Parmi ceux de notre époque il semble qu’il faille donc inclure quelques uns parmi, tout étant relatif, ceux que l’on peut encore considérer comme les « meilleurs » analystes se présentant eux-mêmes comme « marxistes ». C’est à ce « grade », relativement « honorifique », que nous avions « élevé », voici deux ans déjà, l’anglais Michael Roberts, à propos de sa tentative d’explication de la « guerre » des Banques Centrales contre l’inflation, à ce moment en pleine phase « ascensionnelle », au point que la plupart des « analystes », pseudo-« marxistes » ou non, y voyaient la marque d’une inflexion durable de l’économie mondiale.

En fait, et selon le genre d’évidences que personne ne semble tout simplement vouloir considérer, et on verra donc pourquoi, il y a bien au moins deux « événements » qui peuvent servir de « marqueur » du changement actuel d’époque historique :

La crise de 2007-2008, comme on l’a déjà rappelé, et avec encore plus d’évidence, celle de 2020-2021, dite « du covid », et qui avait, en son temps encore pourtant tout proche, amené la plupart des chroniqueurs à parler de « monde d’avant » et de « monde d’après », comme s’ils venaient réellement de prendre « conscience » d’un changement d’époque.

Mais tout comme l’idiot regarde le doigt qui montre la lune au lieu de regarder la lune, ces chroniqueurs se sont limités aux « symptômes » de la crise courante sans voir que l’intervention massive des Banques Centrales pour rendre possible l’arrêt généralisé de l’appareil productif occidental était le parachèvement de leur prise de contrôle économique et financier, inaugurée avec la « solution » de la crise de 2007-2008 par le « Quantitative Easing ».

Ces deux « crises », 2007-2008 et 2020-2021, « complémentaires » l’une de l’autre, en termes de restructuration en profondeur des rapports économiques et sociaux de notre XXIème siècle, forment donc en quelque sorte le « pivot » du changement d’époque historique que nous avons sous nos yeux, mais que pour la plupart d’entre nous, à commencer par les « chroniqueurs » dont c’est en principe pourtant la fonction essentielle, nous refusons de voir.

Dans le cas de Michael Roberts c’est même une sorte d’acharnement qu’il semble mettre à vouloir nier le rôle des politiques monétaires des Banques Centrales dans l’évolution de l’économie moderne et principalement dans la gestion et la « solution » relative des crises les plus importantes telles que précisément celles de 2007-2008 et 2020-2021. Alors qu’il est évident que sans l’intervention massive des Banques Centrales, c’est l’ensemble de l’économie occidentale qui se serait effondrée, depuis plus d’une quinzaine d’années, déjà.

Mais ce qui apparait nettement comme encore bien plus ridicule, de la part de ce chroniqueur, c’est l’acharnement particulier qu’il a mis, à l’époque, et encore récemment, à vouloir nier le rôle spécifique des Banques Centrales dans la relative maitrise de l’inflation, pourtant finalement en train de s’opérer actuellement.

Mais revenons en aux vues de Roberts en Mars 2022, peu après le début de l’intervention russe en Ukraine, et alors que l’augmentation de l’inflation prenait un coup d’accélérateur brutal :

« L'invasion russe de l'Ukraine se poursuit avec encore plus de morts et de déplacés et avec de nouvelles destructions de villes, de fermes et de maisons ukrainiennes. De retour dans les principales économies, une autre guerre se prépare : la guerre contre l'inflation.

L'inflation des prix à la consommation atteint désormais des sommets de 30 à 40 ans et il y en a davantage à venir. L'effondrement de la pandémie de COVID et maintenant le conflit ukrainien ont fait grimper les prix de l'énergie et des denrées alimentaires à des niveaux record. La guerre en Ukraine est devenue mondiale. Les prix des matières premières sont en passe de connaître leurs plus fortes hausses depuis 1970, envoyant une onde de choc de souffrances dans le monde entier alors que les prix des biens essentiels dont chaque être humain a besoin pour survivre grimpent en flèche. Les prix du blé ont augmenté de 60 % depuis février. Les prix des denrées alimentaires sont désormais plus élevés que lors de la crise alimentaire mondiale de 2008, qui a poussé 155 millions de personnes dans l'extrême pauvreté.

Et l'inflation des prix dans ces domaines clés s'est transformée en une augmentation générale des prix. L’inflation annuelle des prix à la consommation (IPC) s’élève désormais à 7,9 % aux États-Unis, 5,9 % dans la zone euro, 6,2 % au Royaume-Uni et même au Japon, une économie depuis longtemps en déflation, affiche désormais un taux d’inflation de 1 %. Dans les économies dites émergentes, l’inflation est encore pire : 6,1 % en Inde, 9,2 % en Russie, 10,5 % au Brésil, 52 % en Argentine et 54 % en Turquie.

La bataille consiste désormais à réduire et à contrôler l’inflation et elle est menée par les banques centrales des principales économies : la Réserve fédérale, la Banque centrale européenne, la Banque d’Angleterre et la Banque du Japon. La tâche principale des banques centrales est de contrôler l’inflation des prix, et non de contribuer à soutenir l’emploi et la croissance économique – ce sont des tâches secondaires. (« La responsabilité ultime de la stabilité des prix incombe à la Réserve fédérale » – Jay Powell). C’est parce que l’inflation est le principal ennemi du système bancaire. Les créanciers et les prêteurs d’argent sont perdants si l’inflation augmente, tandis que les débiteurs et les emprunteurs gagnent. Et les banques centrales ont été créées pour soutenir le secteur financier et sa rentabilité, et pas grand-chose d’autre.

Et en effet, elles ne peuvent pas faire grand-chose d’autre. J’ai montré dans de nombreux articles précédents que les banques centrales ont peu de contrôle sur « l’économie réelle » dans les économies capitalistes et cela inclut toute inflation des prix des biens ou des services. Pendant les 30 années de désinflation générale des prix (où les hausses de prix ralentissent ou même dégonflent), les banques centrales ont eu du mal à atteindre leur objectif habituel d’inflation annuelle de 2 % avec leurs armes habituelles que sont les taux d’intérêt et les injections monétaires. Et ce sera la même histoire en essayant cette fois-ci de réduire les taux d’inflation.

Toutes les banques centrales ont été prises au dépourvu par la montée en flèche des taux d’inflation. Et pourquoi en était-il ainsi ? En général, parce que le mode de production capitaliste n’évolue pas de manière régulière, harmonieuse et planifiée, mais plutôt de manière saccadée, inégale et anarchique, faite de booms et de crises. Mais plus particulièrement maintenant, car comme l’a déclaré le président de la Fed, Jerome Powell, dans un discours prononcé devant la National Association of Business Economists la semaine dernière : « Pourquoi les prévisions sont-elles si éloignées de la réalité ? À mon avis, une partie importante de l’explication est que les prévisionnistes ont largement sous-estimé la gravité et la persistance des frictions du côté de l’offre, qui, combinées à une forte demande, en particulier pour les biens durables, ont produit une inflation étonnamment élevée. » En effet, j’ai soutenu dans des articles précédents que, contrairement à l’opinion des keynésiens, l’explosion actuelle de l’inflation n’est pas due à une « demande excessive » ou à des « augmentations excessives des salaires » (poussée des coûts), mais à la défaillance de l’offre/production.

Comme l’a déclaré Powell : « Contrairement aux attentes, la COVID n’a pas disparu avec l’arrivée des vaccins. En fait, nous nous dirigeons à nouveau vers de nouvelles perturbations de l’approvisionnement liées à la COVID en provenance de Chine. Il continue de sembler probable que la guérison espérée du côté de l’offre se produira au fil du temps, à mesure que le monde s’installera finalement dans une nouvelle normalité, mais le moment et l’ampleur de ce soulagement sont très incertains. » Et cela pose un problème insoluble aux banques centrales dans leur quête de protection des profits des banques. Leurs armes monétaires se révéleront inutiles dans cette guerre contre l’inflation. Powell a déclaré : « Nous avons les outils nécessaires et nous les utiliserons pour rétablir la stabilité des prix. » Mais le fait-il ? Comme l’a déclaré Andrew Bailey, gouverneur de la Banque d’Angleterre : « La politique monétaire n’augmentera pas l’offre de puces semi-conductrices, elle n’augmentera pas la quantité d’énergie éolienne (non, vraiment), et elle ne produira pas non plus plus de conducteurs de poids lourds. » Et Jean Boivin, ancien vice-gouverneur de la Banque du Canada, aujourd’hui au BlackRock Investment Institute, a commenté : « Nous ne sommes pas confrontés à une inflation due à la demande. Ce que nous traversons en réalité en ce moment est un choc d’offre massif et la manière d’y faire face n’est pas aussi simple que de simplement lutter contre l’inflation. »

Si la hausse de l’inflation est motivée par une offre faible plutôt que par une demande excessivement forte, la politique monétaire ne fonctionnera pas. La politique monétaire est censée fonctionner en essayant d’augmenter ou de diminuer la « demande globale », pour reprendre la catégorie keynésienne. Si les dépenses augmentent trop vite pour que la production puisse y répondre et génèrent ainsi de l’inflation, des taux d’intérêt plus élevés sont censés freiner la volonté des entreprises et des ménages de consommer ou d’investir en augmentant le coût de l’emprunt. Mais même si cette théorie était correcte (et les preuves ne la soutiennent pas vraiment), elle ne s’applique pas lorsque les prix augmentent parce que les chaînes d’approvisionnement sont rompues, que les prix de l’énergie augmentent ou qu’il y a une pénurie de main-d’œuvre.

Cependant, les banques centrales ne disposent que de l’arme monétaire pour lutter contre l’accélération de l’inflation. La Fed prévoit donc une forte hausse de son « taux d’intérêt directeur » (le taux des Fed Funds), qui fixe le plancher pour tous les emprunts sur les marchés capitalistes. Et de la même manière font les autres banques centrales.

Powell vise à augmenter le taux des fonds fédéraux à 1,9 % d’ici la fin de cette année et ainsi à dépasser sa valeur normale estimée à long terme d’ici 2023.

Dans le même temps, la Fed « pivote » sur son précédent programme « d’assouplissement quantitatif » (QE), c’est-à-dire l’achat d’obligations d’État et d’obligations garanties par l’État grâce à une augmentation de la masse monétaire. Au cours du XXIe siècle, la Fed a acheté tellement d’effets publics que son bilan est passé de 1 000 milliards de dollars à près de 9 000 milliards de dollars, plus que doublant pendant la pandémie de COVID.

La Fed va désormais réduire le montant total de son bilan. Powell affirme que « ces mesures politiques et celles à venir contribueront à réduire l’inflation à près de 2 % au cours des trois prochaines années ». En effet, il existe un optimisme dans les milieux économiques dominants selon lesquels une augmentation des taux d’intérêt et un renversement des injections monétaires par la Fed et d’autres banques centrales non seulement tueront l’inflation, mais éviteront également un effondrement de l’investissement et de la consommation, comme effet, tant que la Fed continuera sa guerre contre l’inflation et à mettre fin à sa politique d’assouplissement. »

Le développement de la « démonstration » de Roberts se poursuit encore assez longuement, agrémentée de nombreux graphes statistiques empruntés ici et là, ce qui est l’intérêt documentaire majeur, en réalité, de ses articles, même si cela est manifestement destiné à donner une sorte d’ « argument d’autorité » à ses propos, dissimulant ainsi le fait qu’ils n’en ont pas autant qu’il y paraît, comme on va le voir… Ce qui le mène donc à une conclusion on ne peut plus catégorique concernant, selon ses vues, l’échec inévitable de la politique monétaire des Banques Centrales :

« Quelle direction cela prendra-t-il ? Powell, Lagarde et Bailey seront-ils des mini-Volckers ou se retireront-ils du conflit et opteront-ils pour moins de hausses de taux et seront-ils forcés de vivre avec une inflation plus élevée ? Dans un cas comme dans l’autre, cela suggère que l'inflation mondiale ne diminuera pas jusqu’à ce qu'un nouvel effondrement émerge, signalant que la guerre des banques centrales contre l'inflation a été perdue. »

https://thenextrecession.wordpress.com/2022/03/26/the-war-on-inflation/

A noter qu’il ne s’agit aucunement, pour nous, de dresser un panégyrique des Banques Centrales, vu que précisément l’objet essentiel de nos recherches, singulièrement depuis la dite « crise du covid », mais déjà largement amorcées dans les années précédentes, consiste à analyser l’évolution du système de domination de classe, tant à l’échelle mondiale que nationale, en fonction de l’évolution technologique des forces productives, aboutissant à ce constat que sous la pression de l’accumulation de la dette mondiale, publique et privée, le rôle des principales Banques Centrales de la planète, pour discret qu’il soit aux yeux du grand public, n’en est pas moins devenu quasiment hégémonique, à travers la gestion de leurs politiques monétaires, concernant les orientations essentielles des politiques économiques et sociales de la plupart des Etats importants et pourtant supposément « indépendants ».

C’est en établissant le lien entre la mutation technologique vers l’automatisation-robotisation des forces productives et la formation d’une dette mondiale croissant toujours de manière disproportionnée en rapport des faibles gains de productivité que nous avons donc caractérisé le changement actuel d’époque historique comme étant le passage du capitalisme au banco-centralisme, notamment en fonction de ce que la gestion de la dette mondiale, publique et privée, par les principales Banques Centrales, est devenue le facteur déterminant essentiel, et non plus l’investissement en capital productif, ou même financier-« fictif », devenu lui-même totalement dépendant des politiques monétaires des Banques Centrales.

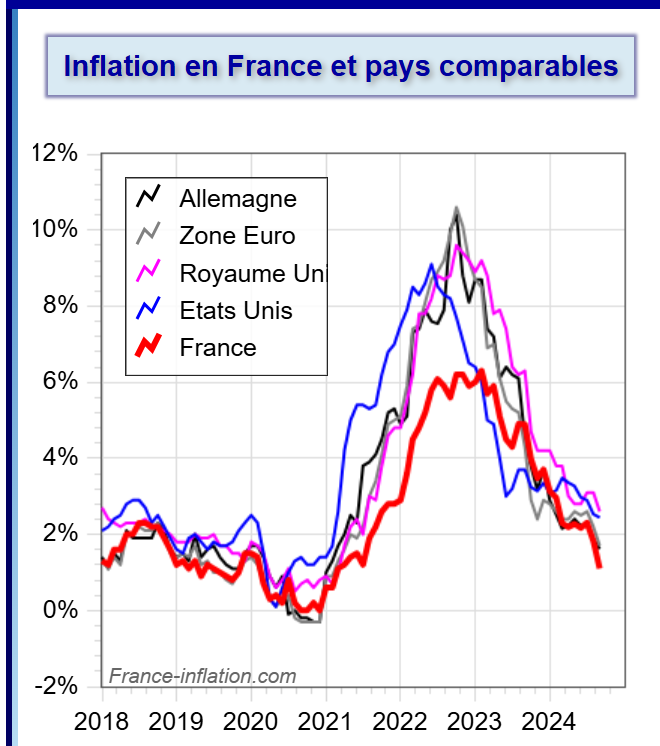

Mais revenons en donc précisément à la conclusion radicale de Roberts concernant, selon lui, l'incapacité des Banques Centrales à contrôler et à maitriser un phénomène économique essentiel tel que l’inflation, et observons ce qu’il en est, seulement deux ans après :

Le constat d’évidence est simplement que l’objectif d’un retour de l’inflation autour de 2% est atteint dans la plupart des cas, et même déjà dépassé, dans certains.

Pour l’essentiel la pseudo-« analyse marxiste » de Roberts est donc complètement défaillante.

En réalité elle n’est « marxiste » qu’en apparence et dans son formalisme, en ce qu’elle tente précisément d’appliquer au monde économique du XXIème siècle les critères que Marx utilisait pour comprendre son époque, qui était encore celle des débuts de la révolution industrielle, avec une technologie essentiellement limitée à l’énergie dispensée par les machines à vapeur.

La productivité en était alors encore à la veille des énormes gains à venir avec le développement de l’électricité et des moteurs thermiques à combustion interne.

Dans l’économie du XXIème siècle, où les gains de productivité sont de plus en plus faibles en rapport des investissements, les fondamentaux de l’économie sont donc structurellement déflationnistes, comme le montre l’expérience du Japon, depuis la fin du XXème siècle déjà, et le maintient à flot de l’appareil productif ne peut que nécessairement dépendre des politiques monétaires des Banques Centrales, dans une société encore fondée sur un système de domination de classe.

Un système de domination de classe qui répond donc aux critères de gestion économique du banco-centralisme, et non plus à ceux du capitalisme.

Comme on l’a vu, les lois économiques de l’élargissement du capital décrites par Marx dans son célèbre ouvrage ne s’appliquent donc nécessairement déjà plus, pour l’essentiel, à l’industrie de l’ère banco-centraliste. C’est évidemment ce qui échappe complètement à Roberts, acharné à « démontrer », selon lui, « l’incapacité » des Banques Centrales à contrôler l’inflation :

« J’ai montré dans de nombreux articles précédents que les banques centrales ont peu de contrôle sur « l’économie réelle » dans les économies capitalistes et cela inclut toute inflation des prix des biens ou des services. Pendant les 30 années de désinflation générale des prix (où les hausses de prix ralentissent ou même dégonflent), les banques centrales ont eu du mal à atteindre leur objectif habituel d’inflation annuelle de 2 % avec leurs armes habituelles que sont les taux d’intérêt et les injections monétaires. Et ce sera la même histoire en essayant cette fois-ci de réduire les taux d’inflation. »

On vient donc de voir ce qu’il en est, précisément, dans la réalité.

La « différence », que Roberts reste incapable de comprendre et/ou d’admettre, c’est que si sous le capitalisme il y a une sorte d’effet mécanique bien connu selon lequel une augmentation, et surtout massive et brutale, de la masse monétaire, telle qu’elle s’est opérée avec le « Quantitative Easing » et l’ensemble des politiques monétaires banco-centralistes « d’assouplissement » qui se sont enchaînées depuis la crise de 2007-2008, doit nécessairement entraîner à terme, et plutôt assez rapidement, une hausse brutale de l’inflation, ce n’est plus le cas à l’ère du banco-centralisme, qui a ses propres déterminants, en l’occurrence dans le cycle de renouvellement du capital fixe.

Pourtant Roberts note lui-même que l’inflation actuelle, qui a donc essentiellement démarré en 2022, est due au « choc de l’offre » (insuffisante), et non pas à la masse monétaire « excédentaire » :

« Leurs armes monétaires se révéleront inutiles dans cette guerre contre l’inflation. Powell a déclaré : « Nous avons les outils nécessaires et nous les utiliserons pour rétablir la stabilité des prix. » Mais le fait-il ? Comme l’a déclaré Andrew Bailey, gouverneur de la Banque d’Angleterre : « La politique monétaire n’augmentera pas l’offre de puces semi-conductrices, elle n’augmentera pas la quantité d’énergie éolienne (non, vraiment), et elle ne produira pas non plus plus de conducteurs de poids lourds. » Et Jean Boivin, ancien vice-gouverneur de la Banque du Canada, aujourd’hui au BlackRock Investment Institute, a commenté : « Nous ne sommes pas confrontés à une inflation due à la demande. Ce que nous traversons en réalité en ce moment est un choc d’offre massif et la manière d’y faire face n’est pas aussi simple que de simplement lutter contre l’inflation. »

Si la hausse de l’inflation est motivée par une offre faible plutôt que par une demande excessivement forte, la politique monétaire ne fonctionnera pas. »

Encore une fois, on a vu ce qu’il en est réellement, mais le but, dans cet article, n’est pas essentiellement de souligner l’aveuglement du pseudo-« marxiste » Michael Roberts, mais bien, à propos, de chercher à comprendre ce qui sépare le monde banco-centraliste du monde capitaliste.

Concrètement, le premier « choc de l’offre » est venu avec la décision d’imposer une série de « confinements », en 2020-2021, à la plupart des économies occidentales, et en Chine, également.

Si l’on compare la situation « avant » et « après », il est évident que la difficulté structurelle, liée aux fondamentaux de l’ère banco-centraliste, qui rendait difficile d’atteindre « par le bas », et donc par une « hausse », l’objectif des 2% d’inflation fixé, assez intelligemment, du reste, par les Banques Centrales, s’est donc trouvée « aplanie », ou « contournée », comme on voudra, du fait même du « choc de l’offre » opéré par les « confinements », et il ne restait donc plus aux Banques Centrales qu’à le contrôler « par le haut », c'est-à-dire en mettant enfin un frein à leurs différentes formes de « Quantitative Easing », ce qui leur permet, au passage, de réduire leurs bilans, un objectif déjà précisément « ébauché » en 2019, mais donc avec un début d’effet récessif, menant directement à la dite « crise du covid » et à ses politiques de confinement, et donc, de « choc de l’offre » !

La remontée des cours de bourse, à dater du jour même des premiers « confinements », selon les différentes zones, atteste que cette « stratégie », sauf pour les victimes des « confinements », était donc la bonne pour le nouveau système de domination de classe, banco-centraliste.

Ce qui est venu « troubler », ensuite, la logique de la stratégie banco-centraliste, c’est bien le déclenchement de l’intervention russe en Ukraine, qui, avec les innombrables mesures de « sanctions » qui s’en sont suivies, est venu brutalement « démultiplier » le choc de l’offre, entrainant effectivement l’inflation au-delà de ce qui était anticipé par les économistes banco-centralistes et les simples observateurs avisés.

Pourtant, même s’il y a eu l’ébauche d’une mise en place d’une « économie de guerre » qui aurait pu changer au moins provisoirement la donne économique, dans la mesure où elle est elle-même déjà fondée sur une industrie « de pointe » de l’ère banco-centraliste elle n’en a donc absolument pas changé les fondamentaux, et le « retour à la normale », ou plutôt, « retour à l’anormal », devrait-on dire, en regard de la rupture avec le capitalisme « classique » que cela implique, n’était donc qu’une question de temps, et en regard des prémisses, il s’est donc même avéré plus court qu’escompté !

Ce qu'il faut donc bien comprendre, c'est que si la lutte contre l'inflation reste un objectif officiellement "affiché" par les Banques Centrales, elle n'est évidemment pas un but en soi. Leur réelle mission est de faire tenir debout le système de domination de classe, dont les banquiers centraux et leurs affidés sont devenus de fait les nouveaux maîtres: dans la phase de "transition" actuelle le seuil "pivot" de 2% d'inflation est ce qui permet le mieux de garantir une relative stabilité du système, et il doit donc être atteint par tous les moyens, et que ce soit "par le haut", comme actuellement, ou "par le bas", comme avant la dite "crise du covid", peut importe, seuls les moyens diffèrent en fonction des circonstances et des données qui en ressortent. C'était déjà le sens de notre questionnement, en 2022:

Guerre en Ukraine : les Banques Centrales en guerre contre l’inflation ? Vraiment??? (*)

La question était donc déjà posée, dans notre article, et directement sur son blog à Michael Roberts par le camarade Viriato, malheureusement décédé depuis, sans avoir jamais reçu de réponse, et nous-même, pas davantage...

Roberts est donc capable d’observer quelques symptômes du nouveau monde banco-centraliste, mais il reste incapable d’en faire l’analyse et la synthèse en tant que tels. Les outils théoriques d’analyse d’une situation telle que la nôtre se trouvent pourtant également dans Marx, dans les Grundrisse, et dans la prospective qu’il y fait concernant l’automatisation de l’industrie, déjà en son temps, en observant la prégnance déjà de plus en plus flagrante du capital fixe par rapport au variable « humain ». Poursuivre la logique de cette analyse prospective mène donc inévitablement « au-delà » du capitalisme, indépendamment de l’aboutissement d’une éventuelle révolution prolétarienne, déjà ne serait-ce que parce qu’elle mène à une situation où le prolétariat industriel a nécessairement disparu en tant que classe, d’une manière ou d’une autre.

Un « au-delà » du capitalisme dans lequel nous sommes déjà donc entrés avec les crises majeures de ce premier quart de siècle. Même si le processus est loin d’être complètement achevé, il est déjà suffisamment clair que le « monde d’avant » ne reviendra pas et qu’il est temps d’en tirer les leçons pour éventuellement tenter d’avancer.

Radoter encore l’antienne du XXème siècle, c’est, par avance, renoncer.

Luniterre

****************************************************

Documentation sur le sujet:

*****************************

http://ekladata.com/y5cWJ55E8uqM_2A_CjAfdULvZPY/The-war-on-inflation-Michael-Roberts.pdf

****************************

(*) Une première réponse, déjà, dans le contexte de l'époque, en Mars 2022:

Guerre en Ukraine : les Banques Centrales en guerre contre l’inflation ? Vraiment ???

*****************

Zone euro: l'inflation revue à la baisse avant une décision de la BCE sur les tauxinformation fournie parAFP •17/10/2024 à 11:10L'inflation en zone euro a ralenti plus que prévu en septembre, à 1,7% sur un an, contre une première estimation à 1,8%, a annoncé Eurostat jeudi, juste avant une possible baisse des taux de la Banque centrale européenne (BCE).

La BCE s'inquiète des signes de ralentissement économique dans la zone euro où l'inflation semble en passe d'être maîtrisée.

L'évolution des prix à la consommation, meilleure que prévue le mois dernier grâce à une baisse des tarifs de l'énergie, pourrait l'encourager à réduire les taux d'intérêt afin de relancer la consommation et l'investissement.

L'inflation est passée en septembre sous la barre des 2%, l'objectif fixé par l'institution monétaire, pour la première fois depuis juin 2021.

Elle avait atteint 2,2% en août, après 2,6% en juillet.

La BCE avait fortement relevé ses taux dans le sillage de la reprise post Covid-19 puis de la guerre russe en Ukraine qui avait fait s'envoler les prix de l'énergie.

Cette politique a réussi à juguler l'inflation mais a provoqué un fort ralentissement de la croissance économique.

Globalement, la hausse des prix à la consommation dans la zone euro a été divisée par six depuis le record de 10,6% sur un an atteint en octobre 2022.

Cette tendance a déjà permis à la BCE de recommencer à assouplir sa politique monétaire, une première fois en juin, puis de nouveau en septembre.

Les 26 membres du Conseil des gouverneurs de l'institution basée à Francfort ont rendez-vous jeudi à Ljubljana, la capitale de la Slovénie, pour une réunion délocalisée.

Les récents commentaires de responsables de la BCE, dont les responsables des banques centrales allemande, Joachim Nagel, et française, François Villeroy de Galhau, vont dans le sens d'un troisième allègement monétaire ce jeudi.

Il y a encore un mois les gardiens de l'euro restaient prudents, donnant le sentiment de vouloir attendre leur réunion de décembre, la dernière prévue cette année, pour agir.

**************************************************

***************************

La BCE baisse encore ses taux grâce à une désinflation en "bonne voie"information fournie parAFP •17/10/2024 à 16:59La Banque centrale européenne a décidé jeudi d'une nouvelle baisse de ses taux directeurs, jugeant la désinflation en "bonne voie" en zone euro, où c'est davantage la faible croissance qui inquiète.

"Avons nous tordu le cou de l'inflation? Non! Sommes nous en train de le faire? Oui!", a affirmé la présidente de la BCE, Christine Lagarde, à l'issue de la réunion de politique monétaire délocalisée à Ljubljana, capitale de la Slovénie.

Depuis septembre, l'ensemble des données disponibles confirment que la "désinflation est en bonne voie", selon le communiqué l'institut de Francfort.

La BCE a donc, comme attendu, réduit de 0,25 point de pourcentage, pour le porter à 3,25%, le taux de dépôt, qui sert de référence pour les conditions de crédit dans l'économie.

Avec ce deuxième assouplissement monétaire d'affilée, de même ampleur qu'en septembre, les gardiens de l'euro ont pris le contre-pied de la prudence affichée il y a un mois : ils avaient alors donné le sentiment de vouloir attendre décembre pour desserrer à nouveau la vis monétaire.

Ils ont finalement pris en compte l'atonie persistante de l'économie. Même si le risque de récession, manifeste en Allemagne, a été écarté par Mme Lagarde à l'échelle de la zone euro.

- Croissance en berne -

L'inflation a ralenti plus que prévu en septembre, à 1,7% sur un an, pour la première fois en plus de trois ans sous le seuil des 2%, l'objectif fixé par l'institution de Francfort.

L'inflation sous-jacente, hors les prix volatils de l'énergie et de l'alimentation, a enregistré un recul à 2,7% en glissement annuel.

Parallèlement, les signaux inquiétants se sont accumulées pour l'économie du Vieux Continent, ce qui n'est pas sans risque pour la trajectoire des prix.

"Nous sommes préoccupés par la croissance dans la mesure où elle a un impact sur l'inflation", a expliqué Mme Lagarde.

En d'autres termes, si la conjoncture économique se dégradait de façon trop importante, cela risquerait de laisser durablement l'inflation sous la cible de la BCE, forçant cette dernière à assouplir sa politique pour soutenir l'économie et les prix, comme ce fut le cas à partir de 2015.

La BCE regarde avec inquiétude la "baisse de confiance" des acteurs économiques, de nature à "empêcher la consommation et l'investissement de se redresser aussi rapidement que prévu", selon Mme Lagarde.

La conjoncture économique pourrait aussi souffrir des "risques géopolitiques", tels que la guerre en Ukraine et au Proche-Orient.

Et nombre d'incertitudes persistent : l'inflation pourrait également être relancée par l'escalade des tensions au Proche-Orient en raison d'un impact sur les prix de l'énergie, déterminants pour l'inflation globale.

Mme Lagarde a aussi cité la relance en Chine, dont les détails manquent encore, comme facteur pouvant augmenter la demande de pétrole, donc jouer sur les prix d'énergie.

- Décembre reste ouvert -

Sur la suite de la politique monétaire, la BCE n'a "pas dévoilé son jeu", commente les analystes de DZ Bank, Christine Lagarde choisissant de ne pas fournir d'indication précise.

La suite de l'assouplissement monétaire sera basée "sur les données" économiques à venir, comme lors des mois précédents.

Un signal toutefois: la BCE attend désormais un retour de l'inflation à l'objectif "courant 2025", et non plus "durant la seconde partie de 2025" comme c'était le cas auparavant, signe que cela pourrait venir plus vite que prévu et donc influer son cap.

La BCE a fortement relevé ses taux dans le sillage de la reprise post Covid-19 puis de la guerre entre la Russie et l'Ukraine, qui a fait s'envoler les prix énergétiques, avant de desserrer l'étau à partir de juin dernier.

La plupart des économistes prévoient que la BCE décidera de nouvelles baisses lors de ses prochaines réunions, jusqu'à ramener le taux de la facilité de dépôt à 2%.

Une fois revenu à ce niveau, la politique monétaire de la zone euro serait considérée comme neutre, c'est-à-dire qu'elle ne freinerait ni ne stimulerait l'économie.

**************************************

BCE-Les risques sont désormais symétriques sur l'inflation-Villeroyinformation fournie parReuters •18/10/2024 à 10:32La décision prise jeudi par la Banque centrale européenne (BCE) est cohérente avec le recul de l'inflation, qui risque désormais de passer sous l'objectif de l'institution, a déclaré vendredi François Villeroy de Galhau, gouverneur de la Banque de France.

La BCE a abaissé jeudi ses taux directeurs pour la troisième fois depuis le début de l'année, faisant état d'une inflation en zone euro de mieux en mieux maîtrisée et d'une dégradation des perspectives économiques.

"Le risque de manquer durablement notre cible d'inflation par le bas existe désormais autant que celui de la dépasser", a estimé auprès de journalistes François Villeroy de Galhau, membre du Conseil des gouverneurs de la BCE.

L'inflation devrait atteindre l'objectif de 2% plus tôt que prévu en 2025, ajoute le gouverneur, qui estime par ailleurs éloigné un rebond de l'économie européenne.

"L'économie européenne connaît un atterrissage en douceur, sans récession, mais sans 'redécollage' net encore en vue à ce stade", constate François Villeroy de Galhau.

"Ce n'est pas la première baisse des taux, et ce ne sera pas la dernière", ajoute le gouverneur de la Banque de France, en réitérant l'importance d'une approche fondée sur les données.

"Dans un environnement international très incertain, nous conservons une totale optionnalité pour nos prochaines réunions".

(rédigé par Corentin Chappron, avec la contribution de Leigh Thomas, édité par Blandine Hénault)

*****************************************

****************************

Sur le même thème :

Varoufakis et les Don Quichotte de l'"anticapitalisme" contre les moulins à vent du siècle dernier

******************************

******************

Nouveau,

Avec à la suite une liste de liens sur l’économie, la monnaie et le banco-centralisme :

***************************

***************************************

*******************************

**************

Pour une étude plus synthétique de l’ensemble du processus de la mutation banco-centraliste depuis la formation du capital industriel, voir :

http://cieldefrance.eklablog.com/le-roi-capital-est-mort-vive-la-reine-dette-a215991921

********************

**************************

Un article où Richard Werner, lui-même à l’origine du concept de "Quantitative Easing", décrit on ne peut mieux, à partir de son expérience personnelle d'économiste au Japon, l’évolution économique banco-centraliste de ce premier quart du XXIe siècle, jusqu’à la naissance actuelle des Monnaies Numériques de Banque Centrale et au danger fatidique pour les libertés, économiques, et les libertés tout court, qu’elles représentent :

Richard Werner, "père spirituel"

et "apprenti sorcier" du banco-centralisme

*************************************

*****************************************************

*********************************

Source de l'article et de la compilation:

**********************************************************

« Mort au combat de Yahia Sinouar: recolonisation ou décolonisation, tel est le seul véritable sens du combat en Palestine et dans tout le Moyen-Orient!Mise au point sur l’inflation et le choc de l’offre »

-

Commentaires

Décrypter le Spectacle du Monde au XXIème Siècle!

-

Economie mondiale: de quel nouveau pouvoir l'inflation est-elle le nom?

-

Commentaires